FX168财经报社(香港)讯 周四(2月23日)亚市盘中,美元指数小幅走低,现报104.40附近,现货黄金回升至1830美元/盎司左右。外汇机构FBS最新撰文,对美元指数、欧元/美元和现货黄金后市走势进行分析。

以下是FBS所撰文章的主要内容:

自2022年10月至2023年1月底,美元指数下跌约12%。然而,在2月份,美元指数已经上涨3%以上,有一些重要原因刺激美元反弹。

美元走势为何逆转?

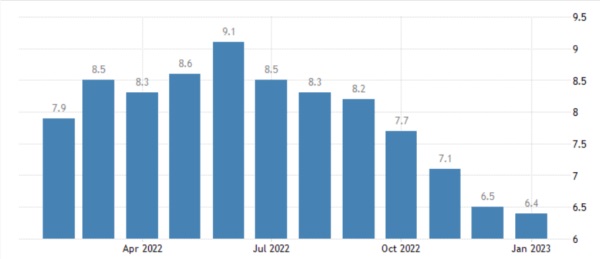

2月15日,美国劳工统计局公布2023年1月的消费者物价指数(CPI)数据。实际结果好于预期,通胀率同比上升6.4%,高于预期的6.2%。

(图片来源:FBS)

通货膨胀的变化与美联储的加息有一个时间差。美联储在连续3次加息75个基点后,在去年11月和12月放慢了加息步伐,分别加息50个基点和25个基点。

一旦美联储变得不那么激进,通胀就首先暗示了持续上升的趋势,这对美联储和美国经济来说听起来很危险。强劲的劳动力市场更是火上浇油。1月份非农部门新增51.7万个就业岗位,高于预期的19.3万个。此外,1月份零售额增长3.0%,而12月份为下降1.1%,而1月份生产者物价指数(PPI)增长0.7%,而12月份为下降0.2%。这些因素都表明,美国经济仍处于过热状态,物价有可能继续上涨。

因此,美联储在对抗通胀方面似乎失败了。这就是为什么2023年联邦公开市场委员会(FOMC)的大多数投票成员都是鹰派,他们试图给股市和继续增长的美国经济降温。

如果2月份的报告证实价格继续上涨,而美联储的货币政策失败,市场可能会陷入恐慌,美元将成为主要受益者。

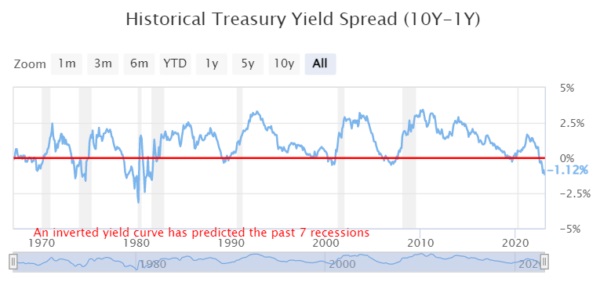

另一个需要注意的事实是美国国债收益率曲线的倒挂。

当短期债券的收益率高于同等信用质量的长期债券时,就会出现收益率曲线倒挂,这已被证明是经济衰退的相对可靠指标。

(图片来源:FBS)

正如你在上图中所看到的,图表中的灰色条形图显示美国自1967年以来的经济衰退。从该图可以看出,从历史上看,一旦收益率差降至0%以下(红色y轴),经济衰退通常会随之而来。在20世纪后期的经济衰退中尤其如此。1980年4月左右,在20世纪80年代初的经济衰退期间,收益率差达到-3.16%的历史低点。

一旦经济衰退最终发生,作为主要避险资产的美元将对其他货币大幅升值。

技术分析

从美元指数周线图来看,美元指数突破了上升的阻力趋势线。此外,美元指数从支撑位102.00(2008年和2020年的高点)大幅逆转。因此,综合这些因素,美元仍处于强劲的上升趋势,此前的下跌只是大规模反弹前的调整。

美元指数最接近的目标是114.00,也就是较当前水平再上涨9.5%。如果美元指数突破这一阻力位,目标将看至120.00,即美元指数将再上涨5%。

(美元指数周线图 来源:FBS)

2022年,欧元/美元跌破始于1985年3月的支撑趋势线。最近,欧元/美元跌破1.1000。值得注意的是,欧元/美元自2008年以来一直处于强劲下行趋势。我们预计这一趋势将继续,欧元/美元将跌向2000年低点0.8500。

(欧元/美元月线图 来源:FBS)

现货黄金正在形成“杯柄形态”。假如突破杯柄上沿,这将为金价涨至2800.00美元/盎司打开道路。从基本面来说,这种涨势可能是由全球金融危机或地缘政治冲突引起的。

然而,在短期内,金价可能会下跌至杯柄下沿,即1600.00美元/盎司左右。

(现货黄金周线图 来源:FBS)

香港时间11:08,美元指数报104.37;现货黄金报1829.49美元/盎司。