24K99讯 Recherche Bay贵金属投资研究家洛朗·莫瑞尔(Laurent Maurel)表示,美国陷入停滞性通胀,黄金成为2024年终极防御性资产,取代债券资产。各国央行购买热潮巩固了黄金储备资产地位,据美国银行(BofA)称,黄金现已超过欧元,成为仅次于美元的全球第二大储备资产,占储备资产的16%。

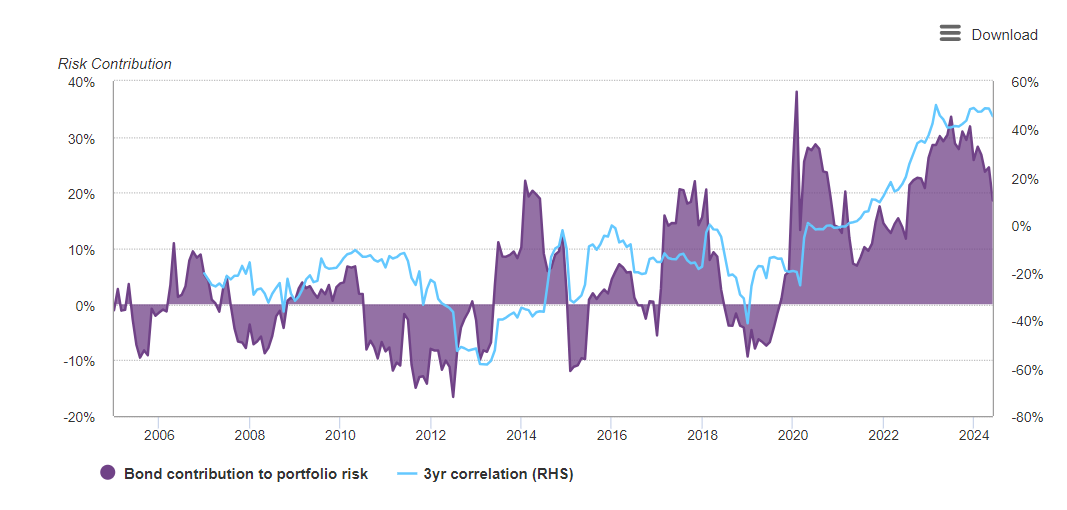

世界黄金协会(WGC)近期发布文章,说明了股票和债券这两类资产的风险贡献:

(来源:GoldSeek)

图表的紫色部分显示了债券对总投资组合风险的贡献,以百分比表示。随着时间的推移,这一贡献显着增加,尤其是在2014年后,在2020年和2023年左右达到显著峰值,达到近40%。近年来,债券对风险的贡献波动很大,在2014年之前有几个时期是负贡献,即债券降低了整体投资组合风险。

莫瑞尔指出,近年来,整体趋势呈上升趋势,表明债券正成为越来越重要的风险来源。它们不仅不再保护投资组合,还会增加整体风险。

上图蓝线显示债券与瑞士股票之间的3年相关性,右轴表示的这种相关性在负值和正值之间波动。当相关性为负时,意味着债券和股票的走势相反,理论上这应该会降低整体投资组合的风险。

然而,近年来,相关性已变为正相关。正相关性意味着债券和股票的走势相同,从而增加了整体投资组合的风险。

60/40的投资组合不再能减轻市场风险,相反,它反而会增强风险。

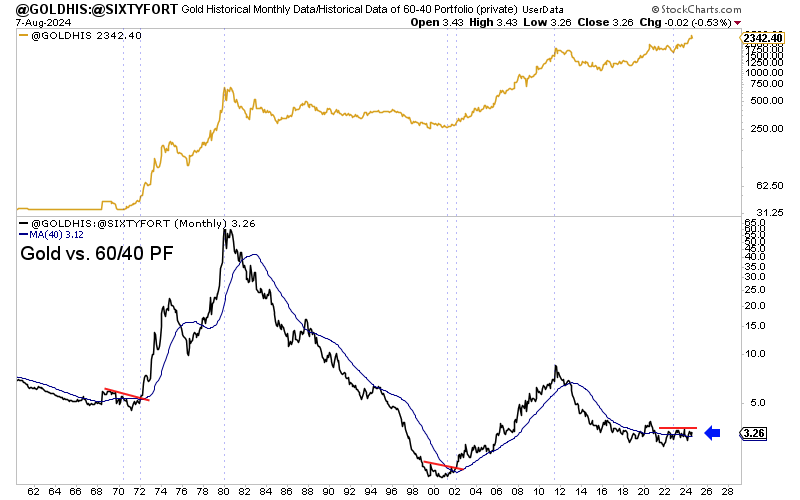

黄金目前的表现优于60/40投资组合,此时投资者开始意识到这一现实。正如我两周前所解释的那样,与“经典”的60/40投资组合相比,黄金正在突破一个重要的限制。

(来源:GoldSeek)

对美国国债的不满也可以通过美国收益率的行为来解释,2023年,美国10年期债券收益率打破了下行趋势:

(来源:GoldSeek)

TLT试图在2024年以高成交量反弹,但反弹仍然过于胆怯:

(来源:GoldSeek)

美国国债市场长期趋势的急剧转变改变了人们对这些资产的看法,通胀改变了美国债券市场的面貌。随着美国陷入滞胀,人们对美国能否以不贬值的货币偿还债务的怀疑日益增加。美联储似乎未能履行其两项职责。其对抗通胀的斗争尚未取得胜利,未来几个月可能会出现第二波通胀。

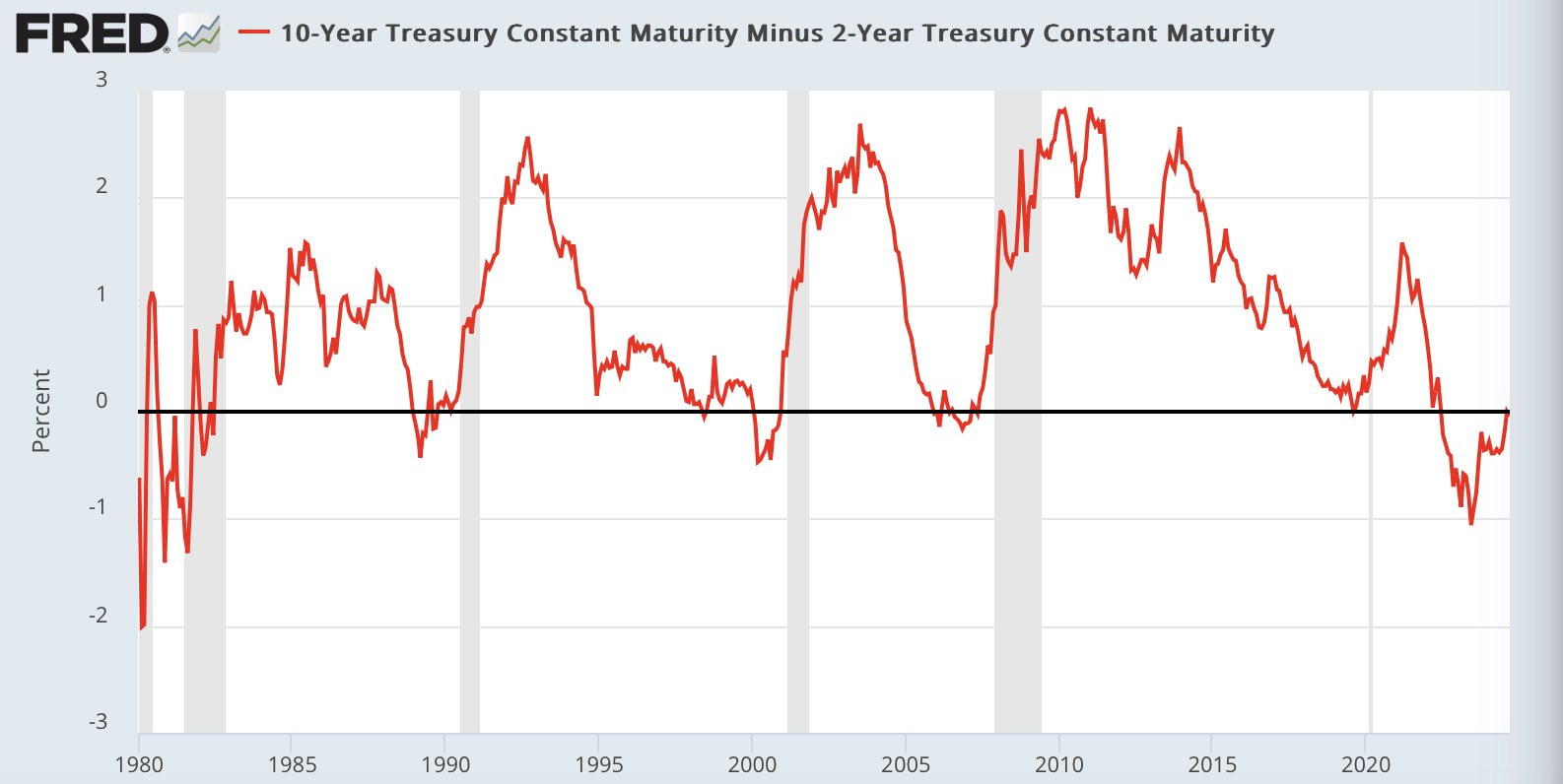

经济衰退似乎也即将来临,收益率曲线倒挂是市场在本期公报中多次讨论过的衰退指标,它预示着未来几周经济将正式进入衰退:

(来源:FRED)

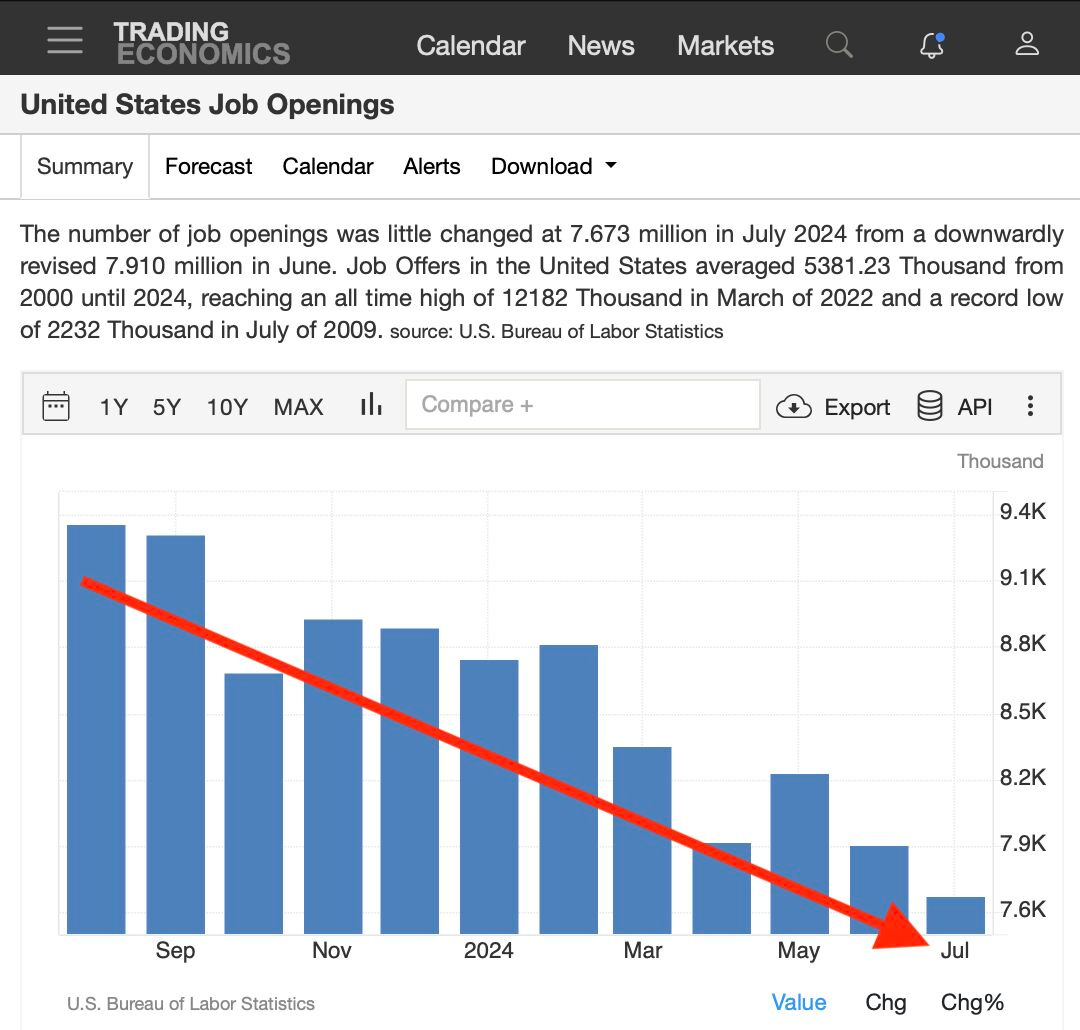

职位空缺数据证实美国经济放缓幅度超出预期:

(来源:Trading Economics)

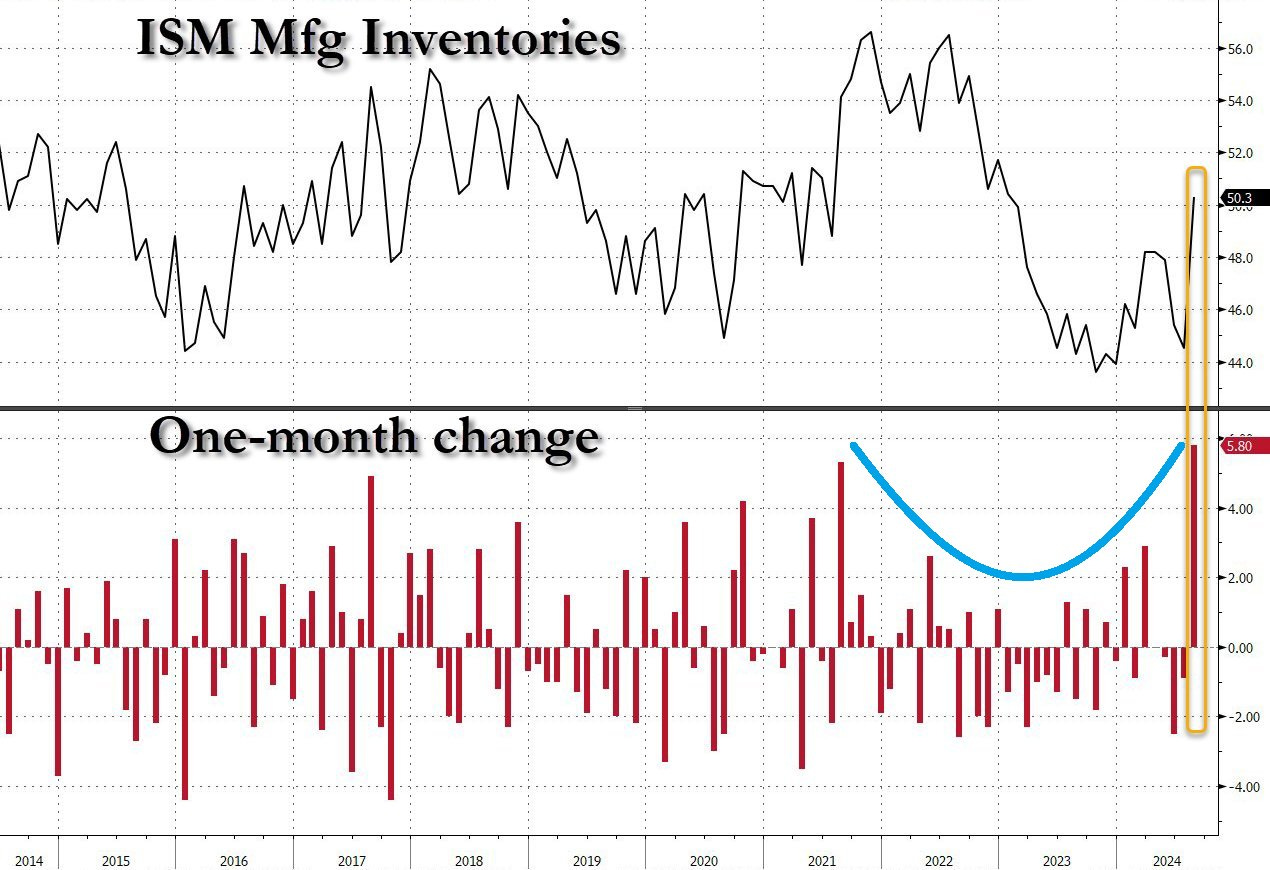

但最重要的是,最新的ISM统计数据让本周市场陷入疯狂。美国制造业指数目前已连续第五个月下滑,跌至47.2点。ISM制造业PMI指数低于预期,上月预计为47.5点。

新订单指数从7月份的47.4点降至44.6点,连续三个月收缩。过去22个月,制造业活动下滑21次,创下历史上第二长时间下滑纪录。这些统计数据中最重要的数字是商品库存:

(来源:ZeroHedge)

库存激增,而作为美国经济增长的最后一个引擎的消费却开始急剧停滞。尤其令人担忧的是,经济活动的下滑如今却伴随着价格的重新上涨。尽管库存增加理论上应该会导致价格下跌,但市场观察到的却是相反的现象。支付价格指数从7月份的52.9点攀升至54点,连续第八个月上涨。需求下降,库存增加(由于商品未售出),价格上涨(由于劳动力和运输成本)。

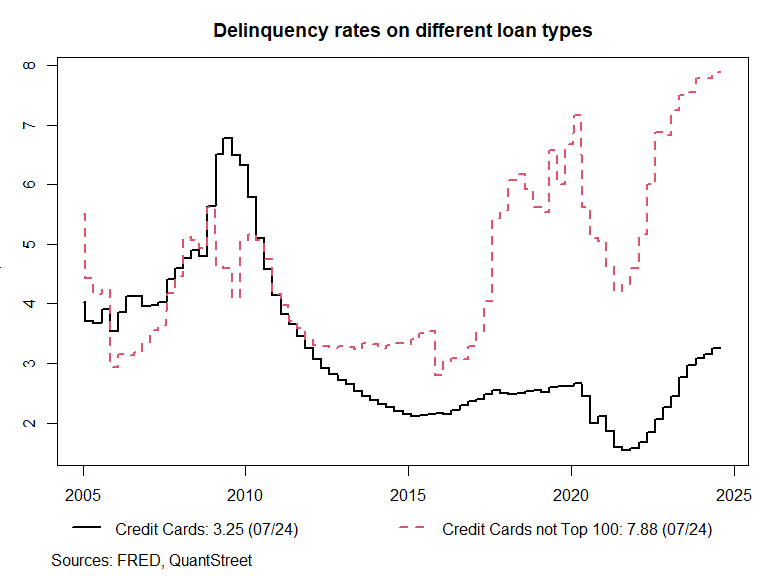

莫瑞尔强调:“这就是滞胀的定义,这是美联储的噩梦,也是最脆弱的消费者的噩梦,他们现在正在努力偿还债务。”

(来源:FRED)

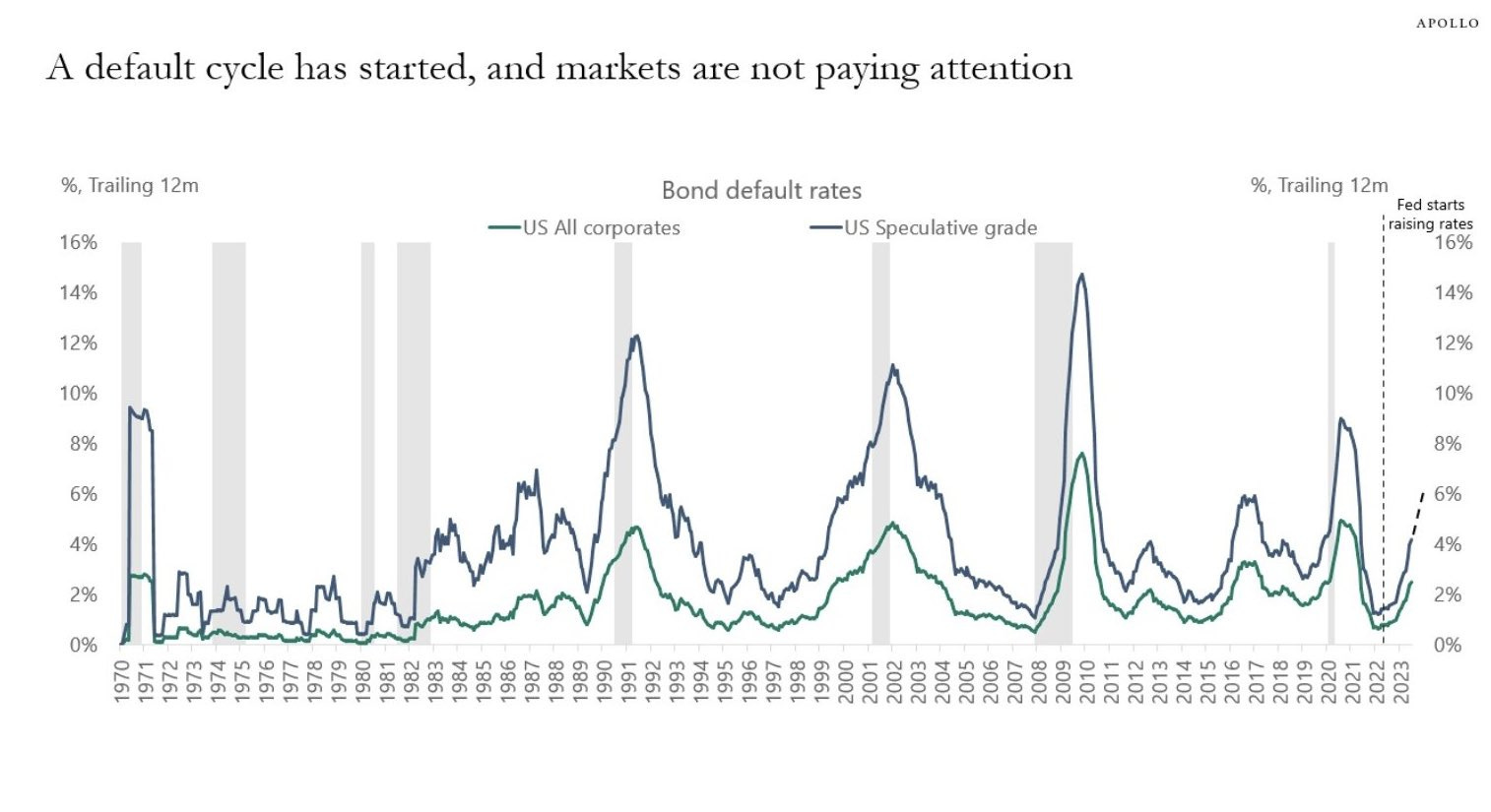

在滞胀的背景下,美国开始了新一轮的违约:

(来源:GoldSeek)

“在这种滞胀背景和美国开始新一轮违约的情况下,黄金理所当然地吸引了新的买家,”莫瑞尔总结道。